观点集锦 | 分会场(五):银行及理财子分论坛:理财净值化的机遇和挑战

2023-02-09 21:57来源:网络本地 0人已围观

摘要炒股就看 金麒麟分析师研报 ,权威,专业,及时,全面,助您挖掘潜力主题机会! 2月8日下午,“ 国泰君...

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

2月8日下午,“国泰君安2023年春季策略会——分会场(五):银行及理财子分论坛:理财净值化的机遇和挑战”于长沙举行。某跨国银行副总裁(财富管理、风险管理)李旭芹在论坛上做了题为《中美理财市场对比,机遇及挑战》的演讲,华夏理财固定收益投资部总经理王涛,分享了《理财公司视角下大类资产配置展望》。此外,本会场还设置两场圆桌论坛,分别为“固收圆桌论坛:疫后复苏背景下债市策略讨论”、“权益圆桌论坛:权益牛市预期下投资思路讨论”,多位重磅专家在论坛中展开了深入交流。

部分嘉宾的精彩观点摘要如下:

王涛 华夏理财固定收益投资部总经理

理财公司视角下大类资产配置展望

宏观经济:经济动能切换,关注疫后通胀风险。2023年国内经济动能切换,稳增长依靠基建、制造业,政策为宽财政+宽信用+宽货币组合,消费恢复的方向确定,地产对经济的拖累边际递减,海外经济软着陆,国内出口下滑程度可控,下半年通胀走升。

货币政策:资金先松后紧,财政发力确定性高。2023年资金面或呈现前松后紧格局,7天回购和1年期CD利率回归政策利率上方只是时间问题。政府部门加杠杆的能力和意愿均较高,预计2023年财政赤字约4万亿,对应赤字率3%或略高;专项债新增发行量或在4万亿及以上。

机构行为:“杠杆套息+看短做短”策略或被打破。2022年常见的交易策略“杠杆套息+看短做短”恐被打破。2023年微观交易结构相对偏弱,银行主动配置力量恐不足,基金久期有下调空间,理财子 “稳定器”的发挥需要时间沉淀,境外机构资金流出可能逆转。

信用债:短债配置优先级高,“城投+地产”双轮驱动。城投债受益于防疫政策优化,叠加地产政策松绑,城投信用风险担忧下降,推荐短久期下沉策略;地产行业出清,剩者为王,弱资质央国企地产债配置价值显现;金融债在新监管规则下,次级债持仓结构面临调整,建议以被动配置为主。

可转债:不惧高估值,关注三条择券主线。随着防疫优化、地产刺激,此前影响权益市场的两大核心变量已经显著改善,展望2023年,转债估值仍高不是主要矛盾,跟涨权益是未来一年的核心逻辑,推荐疫后复苏、地产后周期和高端制造三条主线。

孙雨 国泰君安基金配置首席分析师

权益圆桌论坛:权益牛市预期下投资思路讨论

1、权益基金:复苏起点,创新前行。

经济复苏周期起点,把握高质量发展投资主线:1)龙头优势回归,大盘价值占优。把握内需增长,消费动能释放;2)科技创新推动高质量发展,把握高端制造投资机会,关注大安全产业,紧扣创新发展脉搏。

2、固收基金:短多长空,权益寻机。

强预期、弱现实,经济动能短期仍偏弱,理财赎回压力释放缓解后,超跌的信用债配置价值凸显。长期看,随着经济触底回升,利率中枢上行压力较大。除了票息策略的短债基金外,建议重点关注随着权益起舞的“固收+”基金。

3、量化基金:价值为盾,成长为矛。

价值为盾:关注以沪深300为基准的指数增强基金、以及大盘主动量化基金。成长为矛:关注以中证500、中证1000为基准的指数增强基金、以及中小盘主动量化基金。

4、ETF基金:守正出新,乘风破浪。

行业轮动加快,覆盖面广的宽基指数吸引力提升。守正:A股宽基指数迎来好的布局窗口,而港股宽基、恒生科技的投资性价比更高。出新:推荐科创板细分科技、消费、央企价值重估、财富管理主题指数,以及资产配置新工具:REITs指数。

Tags:

相关文章

随便看看

古代男子头发(古代人把人的头发吊起来

发型分头已经成为现代社会中非常普遍的发型,它的存在让我们能够更好地展示...

预约科目一怎么取消预约,实用干货轻松取

实用干货轻松取消科目一预约,你也能成为驾考达人! 一、了解取消预约的规...

冈本多绪(冈本多绪金刚狼2美照)

冈本多绪,1985年5月22日出生于日本千叶,日本模特、演员。身高177cm,她曾经留...

热量最低的奶茶排名:减肥人士的健康选

1. 绿茶拿铁:绿茶拿铁的热量相对较低,因为绿茶本身含有丰富的抗氧化物质和...

洪崖洞旅游攻略:探索重庆的魅力之巅

洪崖洞旅游攻略 洪崖洞,位于重庆市渝中区沧白路,是重庆的一大标志性景点...

吃茼蒿有什么好处呢 茼蒿是发物吗

茼蒿这种蔬菜,在打火锅的时候,是一道桌上难得的佳肴,具有十分高的营养价...

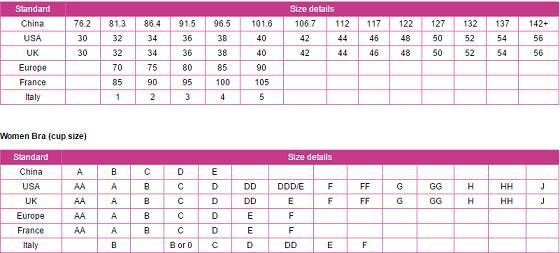

内衣尺码怎么量尺寸

量一下自己的下胸围,可用的标号有:70、75、80、85、90、95、100、105,反正相关...

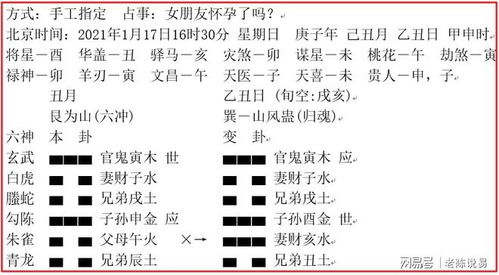

如何判断哪一爻是动爻

在易经中,动爻是一个非常重要的概念。它是指那些在卜卦中显示的发生了变动...

点击排行

西门子洗碗机如何使用

西门子洗碗机如何使用本栏推荐

口干口苦口臭是什么原因怎么解决

口干口苦口臭是什么原因怎么解决