平安证券5月市场观点:经济弱复苏格局下把握结构性市场机会 布局TMT及中特估两条主线

2023-04-28 13:01来源:网络本地 0人已围观

摘要平安证券发布研究报告称,经济弱复苏格局下把握结构性市场机会。一季度经济数据显示我国经济仍处于结构性的弱修复,地产销售...

平安证券发布研究报告称,经济弱复苏格局下把握结构性市场机会。一季度经济数据显示我国经济仍处于结构性的弱修复,地产销售持续回暖,服务类消费超预期改善,当然整体经济复苏仍在延续;整体市场估值水平仍处于中低分位;尽管海外风险有扰动,但是TMT向上产业突破趋势不变。因此,在近期市场调整下仍建议布局数字经济浪潮下的TMT和中特估两条共识投资主线。港股配置性价比凸显,关注互联网、新消费、生物医药、周期能源板块。

平安证券主要观点如下:

海外:美联储加息压力犹存

美国经济仍显韧性,美联储5月大概率加息。4月以来公布的数据显示,美国4月Markit综合PMI初值为53.5,显著高于预期并创近一年新高;3月新增非农虽如期走弱,但失业率重回至3.5%的历史低位;3月新屋开工和销售均好于预期。整体来看,美国经济仍有韧性。考虑到银行业危机暂告一段落,4月欧佩克减产消息抬升油价、威胁通胀回落前景等,美联储5月大概率继续加息,且未必释放即将停止加息信号。

美国债务上限担忧扰动市场。4月以来,随着美国进入纳税高峰期,美国政府债务“到期日”逐渐清晰,市场普遍预期“X日”在6月至7月之间。虽然历史经验看美国政府大概率不会允许债务真正违约,但本次风波放大了银行危机后市场的脆弱情绪,美债价格剧烈波动:4月以来(截至25日),1个月期美债收益率大跌63BP,3个月期则上涨27BP。同时,市场风险偏好较弱,风险资产承压:纳斯达克指数累计下跌3.5%;油价因供给因素小幅上涨、但LME铜价大跌5.2%;黄金、白银以及瑞郎汇率等避险类资产走强。

国内:经济修复结构分化

一季度中国经济开局良好。当前经济具有典型的疫后修复特征,服务业成为拉动经济增长的关键力量,但复苏基础尚不稳固:1)工业产销率、产能利用率处于低位,且“生产热、投资冷” ;2)房地产销售好转和新开工意愿提升均不稳固;3)居民收入增速改善不强,消费增长动能还需夯实。4月以来,高频数据显示经济活跃度稳中有升,但结构依然分化。亮点在于客货运物流持续恢复,乘用车零售回温,汽车轮胎开工率处于高位;基建地产投资上游的高炉、焦化、水泥、沥青开工率环比稳中有升,但相比2019-21年同期仍有差距。隐忧在于地产销售面积环比放缓,黑色商品价格持续下跌,可能逐步向生产端传导;成品油裂解价差走弱,已使部分化工原料开工率下行。出口方面,集装箱运价指数走势分化,美、欧、澳等发达区域航线运价下跌,东南亚、东西非航线运价微升,南美航线运价大涨。

政策:或进入调研观望期

货币政策方面,4月以来多家中小银行下调存款挂牌利率,主要为跟随去年9月大行动作,且存款利率市场化定价开始挂钩MPA考核。后续改革可能更进一步,但央行不太可能直接下调存款基准利率,而更可能推出挂钩短、中期政策利率的存款利率“锚”。财政政策方面,3月财政收入端边际改善,支出增速略有放缓,但教育、科技、基建相关支出提速。财政部一季度发布会提出加快专项债券发行和使用,4月数据中已有所体现。近期部委密集调研,近一个月仅国家发展改革委各司局部门的调研就超70次,内容更多围绕高质量、数字化转型、产业发展等展开,二季度经济同比增速压力不大,政策或进入调研观望期,短期重点关注4月政治局会议。

策略

经济基本面:欧美衰退担忧再起,国内经济结构性复苏

欧美经济衰退担忧再起,核心通胀粘性仍存。3月美国ISM制造业PMI和非制造业PMI回落至46.3和51.2,不及市场预期,欧洲制造业PMI亦有下滑,3月新增非农就业放缓至23.6万人;3月美国CPI同比回落至5.0%,核心CPI同比上行至5.6%。

国内经济结构性复苏,低通胀≠通缩。3月出口当月同比增速超预期回升至14.8%,社零当月同比增速回升至10.6%,地产销售累积同比降幅收窄至-1.8%;3月CPI同比下滑至0.7%引发担忧,央行表示我国不存在长期通缩或通胀的基础。

流动性:美联储加息尾声临近,国内维持稳健宽松

美联储加息尾声临近。3月美联储继续加息25BP,市场对于美联储年中停止降息的预期强化,4月10Y美债收益率先下后上至3.57%,美元指数维持在102,人民币汇率在6.88上下波动。国内维持稳健宽松。一季度货币政策例会删除“逆周期调节”、增加信贷增长“节奏平稳”的表述,后续货币政策有望维持稳健宽松但力度相对有限。权益市场流动性平稳。4月新成立偏股型基金85亿份,北上资金净流入规模为20亿元,规模均较上月大幅下滑,IPO等资金需求亦有下滑。

权益配置策略:调整期间布局TMT+国企改革

经济弱复苏格局下把握结构性市场机会。一季度经济数据显示我国经济仍处于结构性的弱修复,地产销售持续回暖,服务类消费超预期改善,当然整体经济复苏仍在延续;整体市场估值水平仍处于中低分位;尽管海外风险有扰动,但是TMT向上产业突破趋势不变。因此,在近期市场调整下仍建议布局数字经济浪潮下的TMT和中特估两条共识投资主线。港股配置性价比凸显,关注互联网、新消费、生物医药、周期能源板块。

风险提示:1)在流动性收紧的环境下,倘若金融监管出台政策出台节奏超出市场预期,中小金融企业经营压力也会加剧,流动性会遭受较大负面影响。2)全球风险资产波动加大,随着我国资本市场对外开放的加强,外围市场的大幅波动也会给国内市场带来较大影响。3)新冠变异毒株出现加大全球疫情不确定性,后续仍有可能会出现更多变异毒株扰动疫情,疫苗和口服药有效性等也面临一定挑战。如果疫情蔓延超预期导致消费回复进展缓慢,进而带来经济增长下行超预期。

Tags:

相关文章

随便看看

预约科目一怎么取消预约,实用干货轻松取

实用干货轻松取消科目一预约,你也能成为驾考达人! 一、了解取消预约的规...

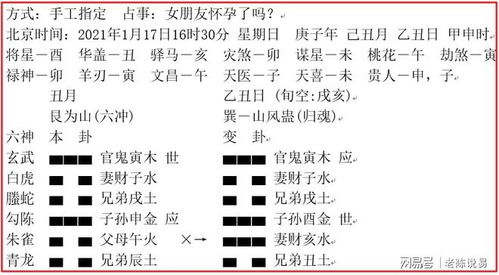

如何判断哪一爻是动爻

在易经中,动爻是一个非常重要的概念。它是指那些在卜卦中显示的发生了变动...

冈本多绪(冈本多绪金刚狼2美照)

冈本多绪,1985年5月22日出生于日本千叶,日本模特、演员。身高177cm,她曾经留...

洪崖洞旅游攻略:探索重庆的魅力之巅

洪崖洞旅游攻略 洪崖洞,位于重庆市渝中区沧白路,是重庆的一大标志性景点...

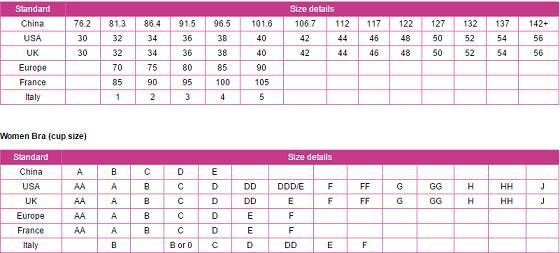

内衣尺码怎么量尺寸

量一下自己的下胸围,可用的标号有:70、75、80、85、90、95、100、105,反正相关...

吃茼蒿有什么好处呢 茼蒿是发物吗

茼蒿这种蔬菜,在打火锅的时候,是一道桌上难得的佳肴,具有十分高的营养价...

热量最低的奶茶排名:减肥人士的健康选

1. 绿茶拿铁:绿茶拿铁的热量相对较低,因为绿茶本身含有丰富的抗氧化物质和...

古代男子头发(古代人把人的头发吊起来

发型分头已经成为现代社会中非常普遍的发型,它的存在让我们能够更好地展示...

点击排行

西门子洗碗机如何使用

西门子洗碗机如何使用本栏推荐

口干口苦口臭是什么原因怎么解决

口干口苦口臭是什么原因怎么解决